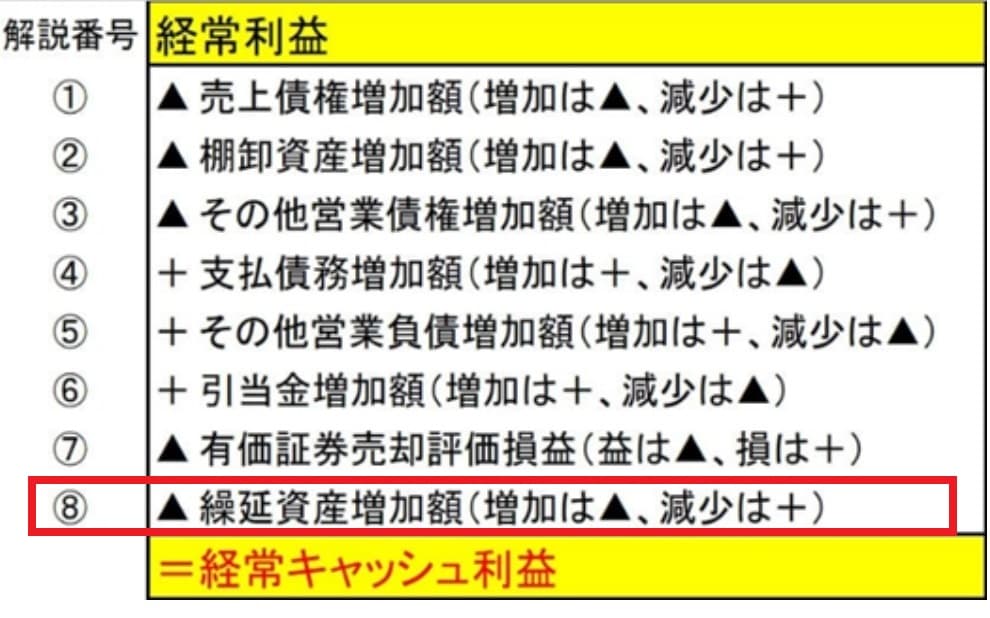

22.「経常キャッシュ利益」の算出ロジック~⑧繰延資産増加

経常キャッシュ利益の算出式ロジック・⑧は、繰延資産増加です。

⑧繰延資産増加額(増加は▲、減少は+)

繰延資産が増加すると、なぜキャッシュ利益は利益に対して増加金額分だけ減少することになるのか。

その理由を理解するためには、まず「繰延資産」という勘定科目の実態を知っておく必要があります。

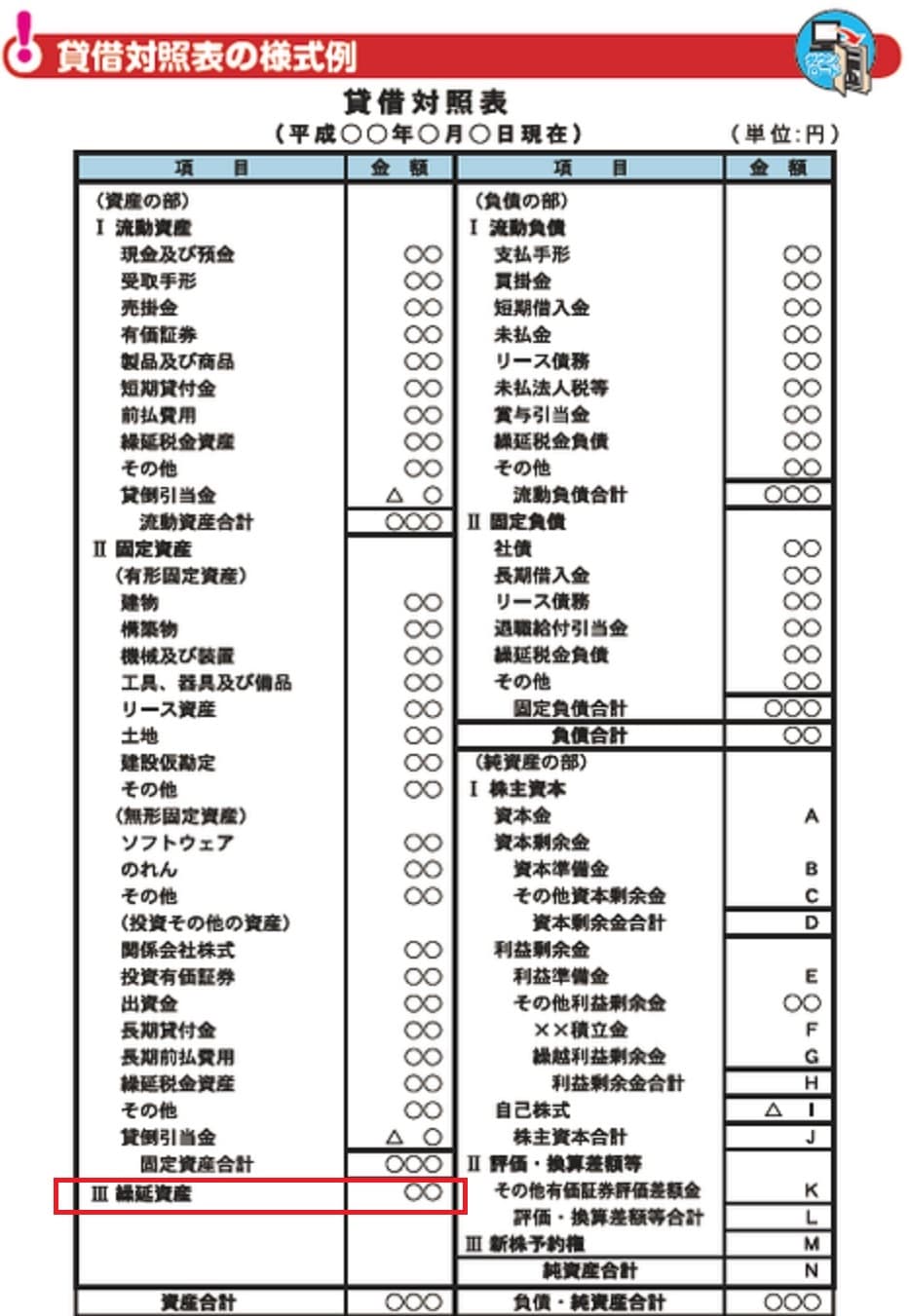

そこで今回も中小企業庁公開の「中小企業会計ツール集」に記載されている「貸借対照表の様式例」で「繰延資産」を確認してみます。

ご覧のように、「繰延資産」はその名前からも資産勘定であることは予想通りなのですが、「Ⅲ繰延資産」との記載になっており、「Ⅰ流動資産」「Ⅱ固定資産」と区別されています。

つまり「繰延資産」は、資産勘定でありながら流動資産でも固定資産でもない特殊な資産勘定なのです。

インターネット検索で、「繰延資産とは」と検索してみると、以下のような解説がありました。

「繰延資産とは、本来費用とすべき支出をした時にその費用の全額を計上せず、“将来の収益に貢献する”という理由で資産に計上することとした資産をいいます。

繰延資産に該当するものとしては、開業費用や市場開発のための費用(開発費)などがありますが、これらの繰延資産とできるものについても、実際には支払時に全額を費用とすることもあり、繰延資産が必ずしも決算書に表示されるわけではありません。」

ポイントは、本来費用とすべき支出にもかかわらず損益計算書・費用ではなく、貸借対照表・資産として計上されること。

そして、当該支出は必ず「繰延資産」として資産計上されるわけではなく、支出全額を費用計上してもいいし、繰延資産計上してもいいと、会社側の選択に任されていることです。

「費用にしてもいいし、資産にしてもいい」などというあいまいな処理が許されている勘定科目は、この「繰延資産」だけなのです。

なぜそんな中途半端な処理が許されているのかというと、これは私の解釈ですが、損益計算書の作成目的である“この一年間という期間の損益計算”との妥協の産物ではないかと考えています。

会計上「繰延資産」として計上が認められている費用勘定は、創業費・開業費・開発費・株式交付費・社債発行費の5つだけです。

例えば「繰延資産」の一つである「開業費」とは、会社の設立から実際に事業を開始するまでにかかった費用のことで、具体的には開業までの土地や建物などの賃借料、広告費などが該当します。

この「開業費」という支出、その実態は賃借料、広告費なのですから、資産・負債・純資産・収益・費用という決算書の5要素のどれに該当するかと言えば、費用でしかあり得ません。

でも「開業費」の支出目的を考えると、その効果はこの一年の業績のためばかりでなく、向こう数年の事業が軌道に乗るまで効果を有すると考えることもできるというわけです。

そこで、翌年以降に費用化する資産である「棚卸資産」や「建物」などと同様に資産計上を認めているのだと思うのです。

ただし、「繰延資産」が「棚卸資産」や「建物」などと決定的に違う点は、「換金性がない」ことと、「資産計上するか費用計上するかの選択が会社に任されている」という二点です。

「繰延資産」が、資産とは名がつくものの極めて特殊な勘定であることの所以です。

さらにもう一つ、この「繰延資産」には実際の計上事例を見ていくと大問題を発見することになります。

それは、「粉飾決算」すなわち「利益の過大計上」に利用されやすいということです。

損益計算書の実態が利益赤字となっている会社が、金融機関からの借入を容易にする、あるいは投資家からの追究を免れる目的で、本来は費用に計上すべき勘定、例えば人件費の一部などを「繰延資産」と偽ることにより、その金額分の利益を水増しして黒字決算化を図るという事例が散見されています。

ということは、繰延資産増加額を経常利益から控除して算出する「経常キャッシュ利益」は、確実にこの「繰延資産」の架空計上を利用した粉飾決算を見破ることができるのです。

どちらにしても、「繰延資産増加額は、支払済みの費用である」以上は、「キャッシュ利益」の減額要因であることは間違いありませんから、増加の場合は利益に対して減額し、減少の場合は、有形固定資産の減価償却費と同じように、キャッシュアウトしていない費用として利益に対して増額修正する必要があるわけです。

次回以降は、経常キャッシュ利益から当期最終キャッシュ利益への算出ロジックについて説明します。