30.貸付係の常識・「短期貸出の方が安全」は間違いでは?

貸付係の世界では一般に、「短期貸出の方が長期貸出よりも安全性が高い」と信じられていると思うのですが、それは間違っていませんか?という疑問の投げ掛けが今回のテーマです。

ご存知のように銀行界の貸出形態を分類すると大きく短期貸出と長期貸出に分かれます。

短期貸出とは1年以内に返済期日が到来する貸出契約の総称であり、長期貸出とは返済期日が1年を超える貸出契約の総称です。

また短期貸出金使途の典型は「運転資金」であり、長期貸出金使途の典型は「設備資金」です。

以上の返済期限までの長短と資金使途の違いの観点から、「短期貸出の方が長期貸出よりも安全性が高い」と信じられているのです。

短期貸出と長期貸出の属性は、貸借対照表を思い出すことで確認できます。

銀行から見た場合の短期貸出は、借入会社の貸借対照表では短期借入金であり、長期貸出は長期借入金です。

短期借入金は流動負債ですから、その支払期限は1年以内のはずですし、長期借入金は固定負債ですから、その支払期限は1年超となるのはある意味当然の帰結です。

また借入金の返済は、まずはその対象資産のキャッシュ化によって実現することが基本ですから、短期借入金であれば「運転資金」資産、具体的には売掛金や在庫のキャッシュ化が返済原資となります。

一方長期借入金は、「設備資金」対象資産である有形固定資産のキャッシュ化が返済原資となります。

売掛金や在庫のキャッシュ化は、1年以内に実現するのが普通であるのに対して、有形固定資産のキャッシュ化は、その事業貢献による収益のキャッシュ化および毎期の減価償却費から生まれるキャッシュによって実現するために、全額のキャッシュ化には1年超の時間がかかると共にその額も不確実性を伴うことになります。

これが「短期貸出の方が長期貸出よりも安全性が高い」と考えられている根拠であり、何も間違ってはいないように思われます。

ですから私が言いたい問題点はそこにはなく、この短期貸出の実際の運用形態が問題なのです。

貸付係としての現場経験のある方々には言わずもがなの話ですが、短期貸出と長期貸出にはそれぞれ典型的な契約形態があります。

それは、短期貸出は「手形貸付」で実行する場合がほとんどであり、長期貸出は「証書貸付」で実行する場合がほとんどです。

この両者の違いの最たるものは、返済方法の違いにあります。

「手形貸付」の返済方法は「期日一括返済」と呼ばれ、貸付手形面記載の支払期日の年月日に手形面記載の金額を一括して返済するという方式が一般です。

一方の「証書貸付」の返済方式は、「元金均等返済」と呼ばれ、返済金額の元金を返済期間で割り、毎月同額の元金に元金残高に応じた利息を加えて支払うという方式が一般となっています。

そこで貸付係のみなさんにお尋ねするのは、「手形貸付で会社に貸したお金を本当に手形期日に返済してもらっていますか?」ということです。

お客様である会社側から「都合で全額返済したい」という申し出受けた場合でなければ、恐らく現実の返済手続きなど一度もしたことが無いのではないでしょうか。

ほとんどの場合、手形貸付の期日が到来すれば、返済を受けることなく支払期日を延長した新しい貸付手形に会社の署名捺印を受けるという「手形書換」の手続きをとっているはずです。

つまり、日本の銀行における「短期貸出」の典型形態である「手形貸付」においては原則、期日に継続することが前提となっており、現実の返済を要求されない、期日に返済用キャッシュを準備する必要はないということなのです。

さらに、「手形貸付」を期日に全額、一括返済すること自体が現実問題としても不可能です。

それは「手形貸付」によって借入れたキャッシュは何に使われているのか、このブログでも説明した「キャッシュ利益計算シート」の「有利子負債使途の優先順位」の考え方からも説明できます。

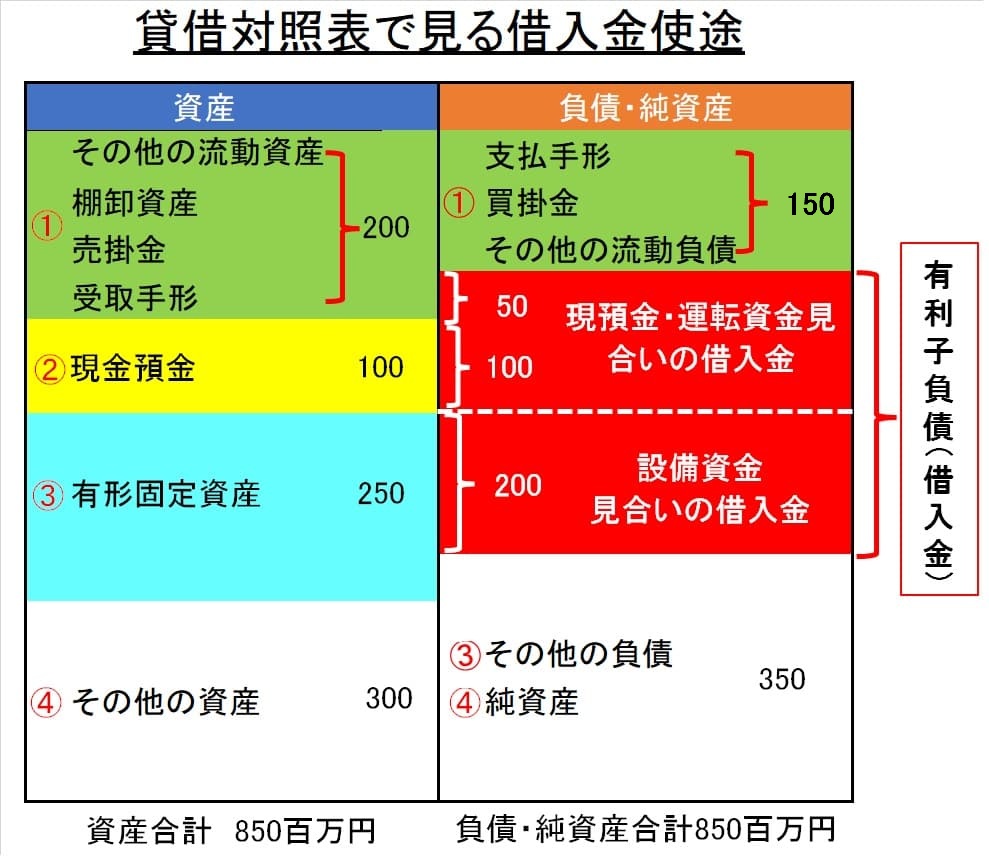

下図をご覧ください。

これは、一般的な会社の借入金が何に使われているのかを貸借対照表の勘定科目の記載順序を変更して、借入金と対応する資産勘定との関係をわかりやすく表示したものです。

この図が示しているように、有利子負債=借入金はまず「現預金+運転資金」に充当され、それを上回る有利子負債が「有形固定資産=設備資金」に充当されていると考えるのです。

すると「現預金+運転資金見合いの借入金」すなわち「短期借入金」の対応資産は、現金預金と売掛金や棚卸資産などの経常運転資金構成資産となります。

よって、「短期借入金」の返済はこれら資産のキャッシュ化によって実現することになります。

対応資産全額が現金預金であれば、直ちに一括返済ということも可能ですが、通常は必ず経常運転資金構成資産が含まれているはずです。

そして、これらの運転資金構成資産が、ある特定の日に全額一斉にキャッシュ化することはあり得ません。

これらの資産勘定はそれぞれその営業形態や取引条件に応じてキャッシュ化の日時が決まっていくことから、すべての売掛金がある日同時にキャッシュ化することもなければ、在庫のすべてが売れて売上債権回収日と同日にキャッシュ化することもまず起こりません。

そもそも売上債権自体もその中身は非常に多くの取引先とのものであり、それら全額がある特定の日にキャッシュ化するなどということは起こり得ないのです。

したがって、手形貸付の期日に全額一括返済しようにも、対応資産のキャッシュ化による全額一斉返済は出来ないことが理解できると思うのです。

「短期借入」を本当に返済してもらうためには、対応する運転資金構成資産のキャッシュ化の時期と金額に合わせてその都度返済してもらうほかないのです。

ただし、その場合にも貸借対照表の構造が変わらない限り、また新たに売掛金や棚卸資産が発生しますから、それに対応した「短期借入金」が必要となります。

つまり、本来の「運転資金借入」とは、まとまった一つの借入契約となり得るものではなく、「新規取引による売上債権・在庫等の資金需要に対応した新規借入⇒当該資金需要の原因となった売上債権・在庫等のキャッシュ化による対応借入金の返済⇒別取引の発生による新たな売上債権・在庫等の資金需要に対応した新規借入⇒当該資金需要の原因となった売上債権・在庫等のキャッシュ化による対応借入金の返済」が延々と繰り返され、それらの累積結果として、貸借対照表の「経常運転資金需要」に相当する「運転資金借入」が負債として存在しているのというのが本来の姿なのです。

しかし、このような形での手続きを忠実に繰り返して実行することは大きな事務コストを伴うことから、借入会社の信用状態に問題が無い限り原則、個々の運転資金資産のキャッシュ化が起こっても返済を要求することなく、「経常運転資金」相当額の「手形貸付」を同額で「書換継続」することが一般化しているということなのです。

これに対して、「長期貸出」の典型形態である「証書貸付」は「元金均等返済」が証書面で約定されており、さらにはその返済額は「口座振替」という形で決められた日に自動振替される形で銀行に確実に返済されていきます。

そもそも貸出の安全性とは、返済確実性のことです。

分割額でとはいえ確実に返済が実行される「長期貸出」に比べて、現実の返済が前提とされていない「短期貸出」の方を本当に安全性が高いと言えるのか?という私の疑問の根拠はここにあります。

今回は一応ここまでとします。

日本の銀行界独特の「手形貸付」については、次回にももう少し説明を加えたいと思います。

Hello there, You’ve done a great job. I’ll definitely digg it and

personally suggest to my friends. I am sure they will be benefited from this web site.

Today, I went to the beach with my kids. I found a sea shell and

gave it to my 4 year old daughter and said “You can hear the ocean if you put this to your ear.” She

placed the shell to her ear and screamed. There was a hermit

crab inside and it pinched her ear. She never wants to go back!

LoL I know this is completely off topic but I had to tell someone!